電子契約で収入印紙が不要になるのはなぜか?

電子契約を紙の契約書と比較した際の大きな違いとして、収入印紙によって納付する税金である「印紙税」が不課税となり、コスト削減ができるというメリットがあります。なぜ同じ契約にもかかわらず電子契約では印紙税がかからないのか?当記事ではその根拠となる通達と、通達の解釈を裏付ける税務当局の3つの見解をご紹介します。

無料ダウンロード

クラウドサインでは、契約書の作成に携わる初心者の方に向けて収入印紙の基礎知識をまとめた資料をご提供しています。収入印紙とは何かという基本から、収入印紙を貼るべき文書とそうでない文書の見分け方、購入方法や貼り付ける位置、電子契約で収入印紙が不要になる理由も解説。ぜひご活用ください。

目次

電子契約書では収入印紙が不要になる

電子契約書では収入印紙は不要になります。印紙税において課税文書の作成は用紙への記載によるものと定義されており、電子契約書に対しては印紙税はかからないためです。

電子契約書において収入印紙による印紙税の納税義務が発生しない理由については次項で詳しく解説しますので確認しておきましょう。

なお、収入印紙がどのようなものなのか知りたい方はこちらの記事も参考にしてみてください。

収入印紙による印紙税の納税義務が電子契約では発生しない理由

電子契約を導入するとなぜ印紙税が不課税になり、税金を収めなくてもすむのか?その理由を理解する前提として、印紙税法を確認する必要があります。

契約書に収入印紙を貼ることで納税を行う義務は、印紙税法第2条および第3条に定められています。

第二条 別表第一の課税物件の欄に掲げる文書には、この法律により、印紙税を課する。

第三条 別表第一の課税物件の欄に掲げる文書のうち、第五条の規定により印紙税を課さないものとされる文書以外の文書(以下「課税文書」という。)の作成者は、その作成した課税文書につき、印紙税を納める義務がある。

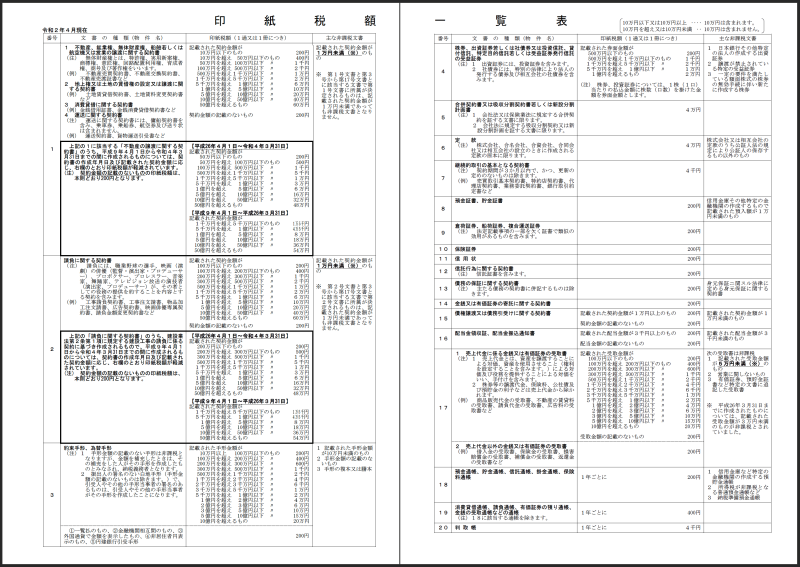

この印紙税法2条が定める「別表第1」には、課税対象となる文書20項目が一覧化されており、

- 2号文書 請負に関する契約書

- 7号文書 継続的取引の基本となる契約書(売買取引基本契約書、業務委託契約書、代理店契約書など)

- 17号文書 売上代金に係る金銭又は有価証券の受取書(領収書など)

といった、日常業務でも頻繁に作成する契約書や文書が、印紙税の対象となっています。

→参考: 国税庁 印紙税額一覧表 令和4年5月現在(PDF)

国税庁 印紙税額一覧表 令和4年5月現在(PDF)

電子契約で収入印紙が不要になる根拠を3つの当局見解から解説

印紙税法第2条に基づく「別表第一」には、残念ながら「電子契約は不課税」とはっきり規定している記述はありません。

そこで、印紙税法第2条および第3条の運用ルールをさらに詳細に規定した、「印紙税法基本通達」を緻密に検討する必要がでてきます。

次項からこの通達について詳しく解説しますので、電子契約で収入印紙が不要になる根拠を知りたい方は確認しておきましょう。

なお、「電子契約とは? 電子契約の定義、導入時のメリットや注意点、電子契約に関する法令(民法・電子署名法・電子帳簿保存法)」など、電子契約の知っておくべき基礎知識をまとめた資料が必要な方はこちらから無料ダウンロードしてご覧ください。

無料ダウンロード

ほかにも、当サイトを運営する電子契約サービス「クラウドサイン」では、収入印紙が不要になる根拠の他にも法律面での電子契約サービスの適法性や証拠力について解説した資料「クラウド契約法律ガイド」をご用意しています。下記リンクからダウンロード可能ですので、電子契約サービスの導入を検討中の方は合わせて参考にしてみてください。

電子契約が不課税となる根拠「印紙税法基本通達」

冒頭で確認した印紙税法の第2条をよく読むと、「文書(略)の作成者は、その作成した課税文書につき、印紙税を納める義務がある」との規定があります。どうやら、課税文書を「作成」することが課税のポイントとなっているようです。

ではその課税文書の「作成」とはどのような行為を意味するのでしょうか。印紙税法基本通達第44条に記載されている課税文書の「作成」の定義を確認します。

第44条 法に規定する課税文書の「作成」とは、単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいう。

2 課税文書の「作成の時」とは、次の区分に応じ、それぞれ次に掲げるところによる。(平13課消3-12、平18課消3-36改正)

(1) 相手方に交付する目的で作成される課税文書 当該交付の時

(2) 契約当事者の意思の合致を証明する目的で作成される課税文書 当該証明の時

(3) 一定事項の付け込み証明をすることを目的として作成される課税文書 当該最初の付け込みの時

(4) 認証を受けることにより効力が生ずることとなる課税文書 当該認証の時

(5) 第5号文書のうち新設分割計画書 本店に備え置く時

このように、用紙等に課税事項を記載し行使する、つまり紙の書面に書いて交付することが「作成」行為となります。この点、電子データは紙ではありませんし、送信はしますが交付はしません。よって、電子契約(データ)を締結(送信)することは課税文書の「作成」に該当せず、印紙税は課税されないというわけです。

なお、電子契約をプリントアウトしたとしても、電子データの複製物(コピー)に過ぎないので、そこに印鑑を押すようなことをしない限り、課税物件には該当しません。

これらのことは、以下に示す税務当局見解や国会答弁においても、明確に述べられています。

請負契約に用いる注文請書についての判断事例

その1が、国税庁の2008年10月24日見解です。

▼ 請負契約に係る注文請書を電磁的記録に変換して電子メールで送信した場合の印紙税の課税関係について

印紙税法に規定する課税文書の「作成」とは、印紙税法基本通達第44条により「単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいう」ものとされ、課税文書の「作成の時」とは、相手方に交付する目的で作成される課税文書については、当該交付の時であるとされている。

上記規定に鑑みれば、本注文請書は、申込みに対する応諾文書であり、契約の成立を証するために作成されるものである。しかしながら、注文請書の調製行為を行ったとしても、注文請書の現物の交付がなされない以上、たとえ注文請書を電磁的記録に変換した媒体を電子メールで送信したとしても、ファクシミリ通信により送信したものと同様に、課税文書を作成したことにはならないから、印紙税の課税原因は発生しないものと考える。

コミットメントライン契約に関して作成する文書についての判断事例

その2も、同じく国税庁の2006年7月19日見解です。

▼ コミットメントライン契約に関して作成する文書に対する印紙税の取扱い

請求書や領収書をファクシミリや電子メールにより貸付人に対して提出する場合には、実際に文書が交付されませんから、課税物件は存在しないこととなり、印紙税の課税原因は発生しません。

また、ファクシミリや電子メールを受信した貸付人がプリントアウトした文書は、コピーした文書と同様のものと認められることから、課税文書としては取り扱われません。

国会質問における政府答弁

その3は、国会における2005年3月15日政府答弁です。

▼ 参議院議員櫻井充君提出印紙税に関する質問に対する答弁書(5の一部を抜粋)

事務処理の機械化や電子商取引の進展等により、これまで専ら文書により作成されてきたものが電磁的記録により作成されるいわゆるペーパーレス化が進展しつつあるが、文書課税である印紙税においては、電磁的記録により作成されたものについて課税されないこととなるのは御指摘のとおりである

以上のように、法律および課税実務からも、電子契約において印紙税は不要となっています。

国税庁・国税局元職員による印紙税法専門書においても「電子契約は不課税文書」との見解

なお、電子契約が不課税文書であるとする見解は、長らく「知っている人だけが知っている・分かっている」という状態で、専門家等このことをはっきりと解説した文献がありませんでした。

しかし最近になって電子契約の普及が進んだこともあり、印紙税法基本通達の解釈を解説する公式文献とも言ってよい書籍『令和3年7月改訂 印紙税実用便覧』が発刊され、電子契約は不課税文書であることが明記されました。

「電子契約書」 文書課税である印紙税では、電磁的記録により作成・記録された文書は、課税の対象とならないから、電子的に作成された文書(電磁的記録)であって、その文書に課税物件表に掲げられた課税事項が記載(電磁的に記録)されていたとしても、書面としての文書の作成がない限り、印紙税の課税の対象とはならない→不課税文書。(P214)

著者の佐藤明弘氏は、国税庁および東京国税局ほかで長年にわたり消費税や間接諸税(主に印紙税)の審理・課税事務を担当。税務大学校専門教育部主任教授、東京国税局課税第二部消費税課長、仙台国税不服審判所部長審判官、江戸川北税務署長等を歴任し、平成29年に退官されています。

紙の契約書のみ印紙税が課税され、電子契約は不課税になるのはなぜか

印紙税は、経済取引等に伴って作成される文書を課税対象としていることから、講学上は「流通税」として分類されています(金子宏『租税法』(弘文堂、2021)ほか)。

ところで、紙の契約書の流通には印紙税が課税され、電子契約の流通には課税されないと聞くと、

- なぜ紙の契約書にだけ印紙税が課税され、電子契約には課税されないのか

- 今後、電子契約に課税される可能性はないのか

が気になるところです。この点について検討をしてみます。

紙の契約書に対する課税根拠

そもそも、紙の契約書に対して課税することになった根拠には、どのような考え方があったのでしょうか。

税制調査会「わが国税制の現状と課題―21世紀に向けた国民の参加と選択―」(平成12年7月)には

契約書や領収書などの文書が作成される場合、その背後には、取引に伴って生じる何らかの経済的利益があるものと考えられます。また、経済取引について文書を作成するということは、取引の当事者間において取引事実が明確となり法律関係が安定化されるという面もあります。印紙税は、このような点に着目し、文書の作成行為の背後に担税力を見出して課税している税ということができます。

と解説されています。「担税力」という聴き慣れない言葉がでてきますが、これは「税金を負担する力」という意味です。

契約書等の文書をやりとりしているということは、その文書を証拠とする取引によって経済的メリットが発生していることになります。そうであるならば、税金を負担する力が当事者に発生しているだろうという前提に立ち、このことを課税根拠としているわけです。

電子契約には課税根拠はないのか

これに対し、紙の契約書同様に、電子契約も経済取引等に伴って作成される文書であることに変わりありません。一見すると担税力という面では変わりなく、税務当局にも、電子契約に課税したいという意図はあるものと推察されます。

事実、そうした意図を伺わせるものとして、前述の「参議院議員櫻井充君提出印紙税に関する質問に対する答弁書」に、以下のような答弁が記録されています。

電磁的記録については、一般にその改ざん及びその改ざんの痕跡の消去が文書に比べ容易なことが多いという特性を有しており、現時点においては、電磁的記録が一律に文書と同等程度に法律関係の安定化に寄与し得る状況にあるとは考えていない。

電子商取引の進展等によるペーパーレス化と印紙税の問題については、印紙税の基本にかかわる問題であることから、今後ともペーパーレス化の普及状況やその技術の進展状況等を注視するとともに、課税の適正化及び公平化を図る観点等から何らかの対応が必要かどうか、文書課税たる印紙税の性格を踏まえつつ、必要に応じて検討してまいりたい。

このように、当局としては電子契約に課税できていないことを「問題」としているのは事実です。

一方、

- 日本は段階的に印紙税の課税対象を縮小してきた歴史があること

- アメリカ等諸外国の多くがそもそも(紙の契約書等に対しても)印紙税制度がないこと

- 印紙税が制度化されていても課税文書について限定的な立場をとっている国が多いこと

等を勘案しても、日本だけが独自に電子契約に課税を行うことは考えにくいでしょう(関連記事:電子契約にも印紙税が課税される未来がやってくる可能性はどのくらいあるか)。

電子契約による印紙税コスト削減事例

企業間取引においては、基本契約で1通あたり4,000円の印紙を毎回貼っている企業様もいらっしゃいます。こうした課税文書を電子契約に変更するだけで大幅なコスト削減を実現できる場合もあります。

ここでは、実際にクラウド型電子契約サービス「クラウドサイン」を導入し、コスト削減に成功した企業様の導入事例を紹介させていただきます。

株式会社アペックス様

導入前の課題:クラウドサイン導入前は、本格ドリップコーヒーのパッケージ販売について、基本契約書を締結するごとに4,000円の収入印紙がかかっていました。

導入後の成果:月に100~150件を契約しているため、印紙代は無視できない金額でしたが、クラウドサインの導入によってこれが不要になりました。収入印紙代は営業所の経費になっていましたが、利益を向上させないといけない営業所にとって収入印紙代が節約できるとあって、大歓迎での導入となりました。

詳細はこちらから:収入印紙代を節約 – 電子契約書で経費削減に(株式会社アペックス)

株式会社クレディセゾン様

導入前の課題:クラウドサイン導入前は、以下の2つの書類を印刷し、返信用封筒を入れて郵送するという方法で契約を締結していました。

- 取引のベースとなる「基本契約書」

- 債権譲渡の詳細な条件が記載された「個別契約書」

導入後の成果:一つの上記2つの契約を締結するために、1契約あたり収入印紙が4,200円(基本契約書が4000円、個別契約書が200円)かかっていました。しかし、クラウドサインの導入によって印紙代は不要になり、印刷や郵送に必要だった費用も無くなったことで、コスト削減に成功されました。

詳細はこちらから:電子契約化による時間とコストの削減が決め手(株式会社クレディセゾン)

タマホーム株式会社様

導入前の課題:施工前に締結する上物の「工事請負契約」「追加変更工事請負契約」において、紙の契約書だと2万円という高額な印紙が必要となり、残りの1万円はお客様の負担になります。

導入後の成果:年間8,000~9,000棟建築していることから、単純計算で印紙だけで年間1億円近くのコスト削減となりました。B to Bの受発注は全国の約4000社との間で年間50万件、ここでクラウドサインを使い、効率化するのが次に目指しているところです。

詳細はこちらから:お客様の手間や印紙代の負担を省き、契約書類の管理を簡単、確実に(タマホーム株式会社)

電子契約は印紙税が不課税

これまで見てきたように、紙の契約書を作成すると課税される印紙税は電子契約では課税されずコストが削減できること、そうした特徴に注目し、コスト削減を実現している企業の事例が多数あることがお分かりいただけたと思います。

なお、当社の提供する「クラウドサイン」は、電子署名を電子ファイルに施し、スピーディーかつ安全に当事者間の合意の証拠を残すことのできる電子契約サービスです。導入社数250万社以上、累計送信件数 1000万件超の国内シェアNo1の電子契約サービスとして、業界業種問わず多くの方にご利用いただいております。

電子契約サービス「クラウドサイン」での「契約書の準備から送信」までの流れが気になる方は下記バナーからサービスのデモを体験してみてください。

また、クラウドサインではこれから電子契約サービスを比較検討する方に向けて「電子契約の始め方完全ガイド」をご用意しています。「電子契約を社内導入するための手順」や「クラウドサインの利用手順」「よくあるご質問」など、導入前に知っておきたい情報を網羅して解説しているため、導入検討時に抱いている疑問や不安を解消することが可能です。下記リンクから無料でご入手できますので、ぜひご活用ください。

無料ダウンロード

クラウドサインではこれから電子契約サービスを検討する方に向けた「電子契約の始め方完全ガイド」をご用意しました。電子契約サービスの導入を検討している方はダウンロードしてご活用ください。

関連記事

▼ 電子契約とは?ゼロから学べる電子契約の基礎知識・導入メリット・法的効果・注意点

▼ 賃貸借契約書と印紙税—印紙要不要の判断ポイントは「対象が土地か建物か」

▼ 不動産取引の契約書に発生する印紙税とは?不動産売買・賃貸・使用貸借契約書に必要な収入印紙を解説

▼ 印紙税の税務調査とは?印紙税調査対応の実務とポイント

この記事を書いたライター

弁護士ドットコムクラウドサイン事業本部リーガルデザインチーム 橋詰卓司

弁護士ドットコムクラウドサイン事業本部マーケティング部および政策企画室所属。電気通信業、人材サービス業、Webサービス業ベンチャー、スマホエンターテインメントサービス業など上場・非上場問わず大小様々な企業で法務を担当。主要な著書として、『会社議事録・契約書・登記添付書面のデジタル作成実務Q&A』(日本加除出版、2021)、『良いウェブサービスを支える 「利用規約」の作り方』(技術評論社、2019年)などがある。